迫るインボイス制度!売手側と買手側の仕訳対応を解説

2023年10月1日より開始されるインボイス制度ですが、みなさまの対応状況はいかがでしょうか。

ここでは、インボイス制度に対応した「売り手側の発行に必要な適格請求書の記載」と「買い手側の仕訳方法」についてご説明します。

目次

インボイス制度対応 伝票作成方法

適格請求書とは?

インボイス制度の対応に必要な一定の項目が記載された請求書のことです。

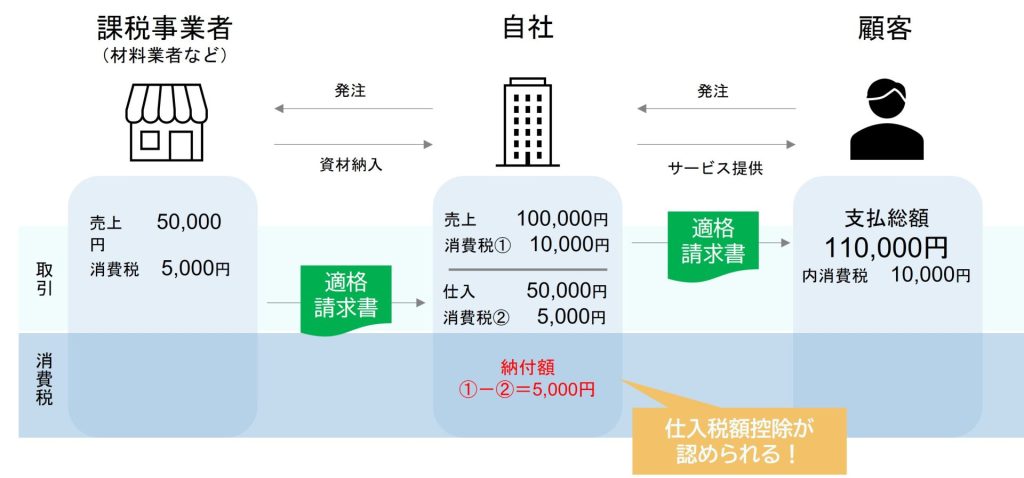

「売手が、買手に対し正確な適用税率や消費税額等を伝えるための手段」であり、登録番号のほか、一定の事項が記載された請求書や納品書、その他これらに類するものをいいます。

買手が仕入税額控除の適用を受けるためには、帳簿のほかに売手が交付した「適格請求書」等の保存が必要です。 そのため、売り手側は必然的に「適格請求書」の発行を求められます。

適格請求書の記載事項

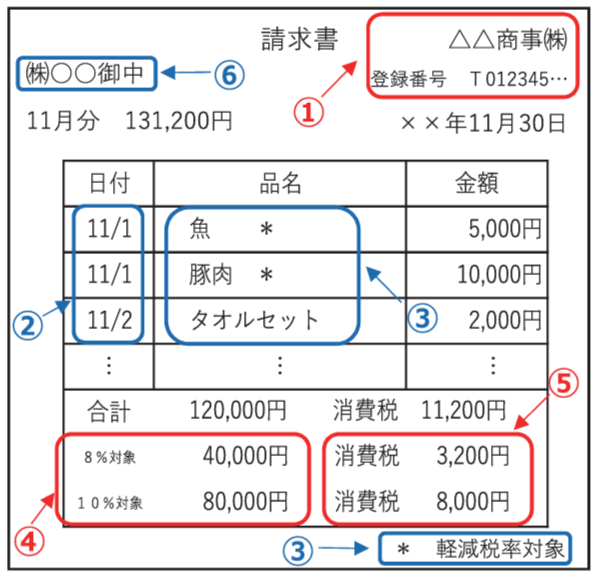

請求書へ記載が必要な項目です。

①適格請求書発行事業者の氏名または名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜または税込)及び適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名または名称

※「税率ごとに区分した消費税額等」の端数処理は、適格請求書につき、税率ごとに1回ずつです。

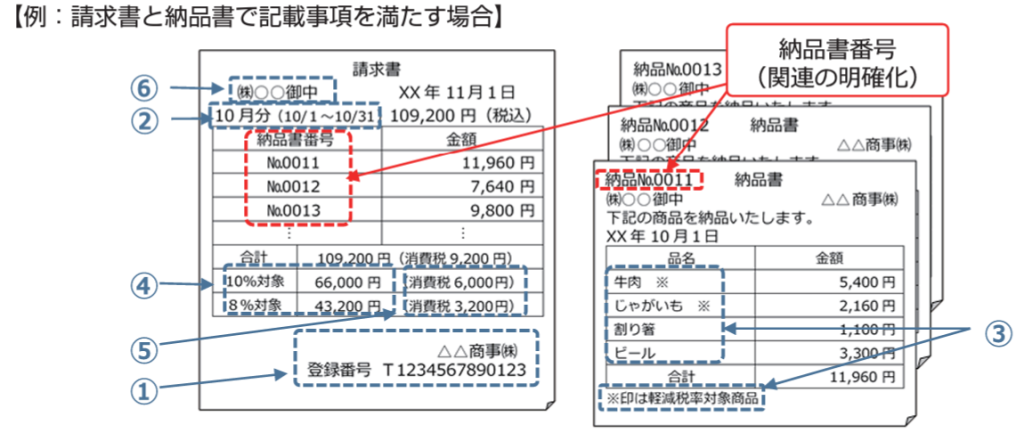

納品書、請求書等複数の書類による対応

納品時に納品書を発行し、請求締め後に請求書を発行する場合など書類が分かれる場合の対応方法です。納品番号を一致させるなど、相互の関連が明確な複数の書類全体で記載事項を満たしていれば、適格請求書とすることも可能です。

取引ごとに請求書や領収書の交付がされない場合 (例:事務所の賃貸借)は、下記を合わせて適格請求書とすることが可能です。

・適格請求書の記載事項の一部(課税資産の譲渡等の年月日以外の事項)が記載された契約書

・通帳または銀行が発行した振込金受取書(課税資産の譲渡等の年月日を示すもの)

インボイス制度対応 仕訳方法

買手側で特に煩雑な免税事業者からの課税仕入れ等について、仕訳方法をご説明します。

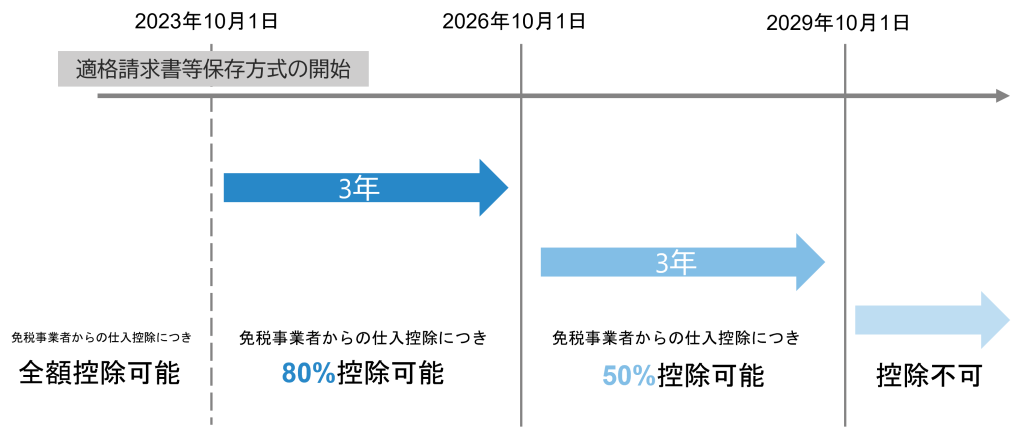

仕入税額控除の適用期間

免税事業者からの課税仕入れ等については、仕入税額控除の適用は期間に応じて一定割合がもうけられています。

法人税を税抜経理で会計処理する場合、インボイス制度下の免税事業者からの課税仕入等で、上記の表に応じた仕入税額控除が制限される部分は「仮払消費税等」として仮受消費税等との相殺はできません。国税庁「消費税法等の施行に伴う法人税の取扱いについて(法令解釈通達)」(消費税経理通達14の2)には、対価の額に含めること(=仕入の金額に含める)とされています。

仕入仕訳例

手間のかかる免税事業者からの仕入仕訳。事前に処理方法を確認しておきましょう。

例1)2023年10月1日~2026年9月30日:仕入税額相当額の80%

商品(本体価格10万円、消費税率10%)を1個、免税事業者から仕入れた場合の仕訳は以下の表のようになります。

(借)仕入 102,000円/(貸)現金 110,000円 (借)仮払消費税等8,000円/ |

上記の例が仕入仕訳となりますが、現在の会計システムで対応する場合は下記となります。 一旦、仕入税額相当額の100%で仕訳を作成します。

(借)仕入 100,000円/(貸)現金 110,000円 (借)仮払消費税等10,000円/ |

そのあとに、税額控除が制限される額2,000円本体価格に加算するための追加仕訳を作成する必要があります。

(借)仕入 2,000円/(貸)仮払消費税等2,000円 |

決算時には雑損失で対応

会計システムの改修が必要になるため、現在は仕入時に無理に対応せず、決算時に追加処理を行うことも可能です。

免税事業者等に支払った場合は、支払時と決算時にそれぞれ下記の仕訳を行うことで、免税事業者等の経費を一括して損金計上します。その都度仕訳を行う必要が無く、また結果的に申告調整も不要となるようです。

例2)2023年10月1日~2026年9月30日:仕入税額相当額の80%

支払時

(借)仕入 100,000円/(貸)現金 110,000円 (借)仮払消費税等 10,000円/ |

決算時

(借)雑損失 2,000円/(貸)仮払消費税等2,000円 |

仕入と経費、どちらも免税事業者等へ支払ったものについては、摘要欄に「免税事業者」と記入します。課税事業者等と同様に税抜仕訳を行った上で、決算時に「免税事業者」で仕訳を抽出します。その支払額の総額に対し、税額控除されない額(20%)をかけて決算仕訳を行うのが一番簡単なようです。

適格請求書作成はおおよそ基幹システムでも対応していますので、売手側にとっては非常に有効なシステムとして稼働できるでしょう。買手側にとっては、仕訳作成が重要なため、会計システムの改修などによりますが、本日ご紹介した決算仕訳でも対応できるので、慌てずに対応しましょう。

今後も有益な情報をご提供してまいります。